Als fintech een hype is, dan wel eentje met goede redenen. Dat zegt Jeroen van Oerle, co-portfoliomanager van Robeco Global Fintech Equities, in een interview met Rob Stallinga van IEXProfs.nl.

Volgens Van Oerle zijn er namelijk ontzettend grote veranderingen aan de gang in de financiële dienstverlening. Robeco onderscheidt zeven trends die de fintechsector vleugels geven.

1. Artificial Intelligence

Het is nog even wachten, maar over niet al te lange tijd doen we onze boodschappen met de hulp van intelligent agents zoals Alexa van Amazon en Siri van Apple. Van Oerle ziet het helemaal voor zich. "Als je iets tegenkomt, wat je nodig hebt, dan roep je dat tegen de intelligent agent en dan vindt ook meteen de transactie plaats."

Nadat in het begin alle financiële gegevens zijn ingevoerd, gaat het daarna vanzelf. Pincode is niet meer nodig. Een pas al helemaal niet. De klantenrelatie is verschoven van bank naar een betalingsplatform van een groot techbedrijf.

Maar Artificial Intelligence, afgekort tot AI, maakt nog meer mogelijk. Van Oerle kan zich voorstellen dat ijskasten, wasmachines en auto's bestellen en afrekenen. Zoiets als robo advice drijft op AI. Van Oerle denkt ook dat AI financiële fraude tegengaat. "Machine learning zoekt al naar mogelijke fraude die nu nog niet bestaat."

2. Big Data

Zonder big data geen AI. Payment processing data zijn interessant, want het is een alternatieve data source. China telt inmiddels 900 miljoen inwoners die mobiel betalen en over niet al te lange tijd jaarlijks een half biljoen betalingen verrichten. Daar is heel veel informatie uit te halen.

Big data kan volgens Van Oerle bijvoorbeeld worden ingezet om risk monitoring op een hoger plan te brengen. Als individueel risico beter kan worden ingeschat, kunnen verzekeraars ook polissen op maat aanbieden.

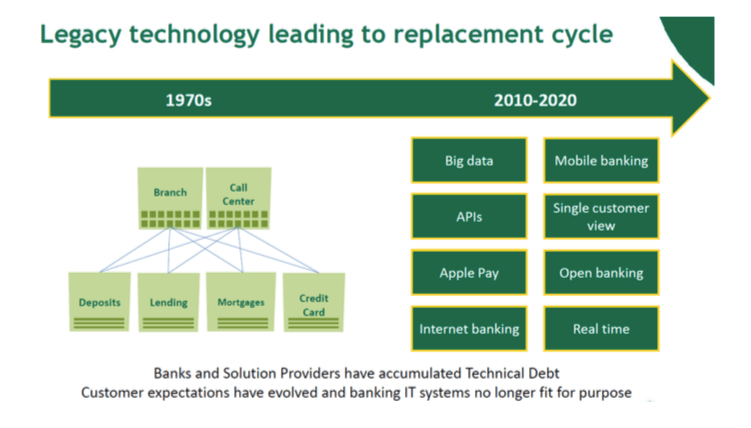

3. Core system replacement

Traditionele banken hebben een groot probleem en dat zijn hun oude IT-systemen. Die maken het lastig de dynamische en rappe fintechontwikkelingen bij te benen. Van Oerle: "De meeste banken werken nog met systemen uit de jaren 70 en 80. Die communiceren allemaal niet lekker met elkaar. Grote techbedrijven moderniseren hun systemen elk drie tot vijf jaar, en hun systemen zijn veel beter geïntegreerd."

Klik op de afbeelding voor een grote versie

4. Distributed ledger technology

Tech wat? Distributed ledger technology is niets anders dan de blockchaintechnologie, die lange tijd theorie was maar inmiddels steeds meer wordt toegepast. Rabobank is inmiddels (of bijna) gestart met het open blockchain handelsplatform We.trade, waardoor handelstransacties met behulp van de blockchain veel eenvoudiger kunnen worden afgewikkeld dan nu. Als aan de voorwaarden van het contract is voldaan, wordt de betaling automatisch geactiveerd.

Het platform Everledger wordt inmiddels als breed ingezet voor de handel in diamanten. Voordeel is onder meer dat iedereen kan zien waar de diamanten vandaan komen. "Het platform gaat de handel in bloeddiamanten tegen," vertelt Van Oerle.

Blockchain is natuurlijk vooral bekend van de handel in crypto's. Populair zijn de payment coins, zoals bitcoin, waarmee betaald kan worden. Maar minstens zo interessant, misschien wel interessanter zijn volgens Van Oerle de asset coins, die gekoppeld zijn aan onderliggende assets. Deze worden inmiddels in de vorm van Initial Coin Offerings (ICO's) ingezet als vervanging van aandelen.

Hierdoor dreigt het verschil tussen beurgenoteerd en niet-beursgenoteerd te verdwijnen, want ook ICO's zijn dagelijks verhandelbaar. Van Oerle vreest dat aandelenanalisten het in de toekomst druk krijgen. "Ook ICO's vragen dan om een waardering. Tenminste, als zij zijn gereguleerd en er sprake is van investor protection."

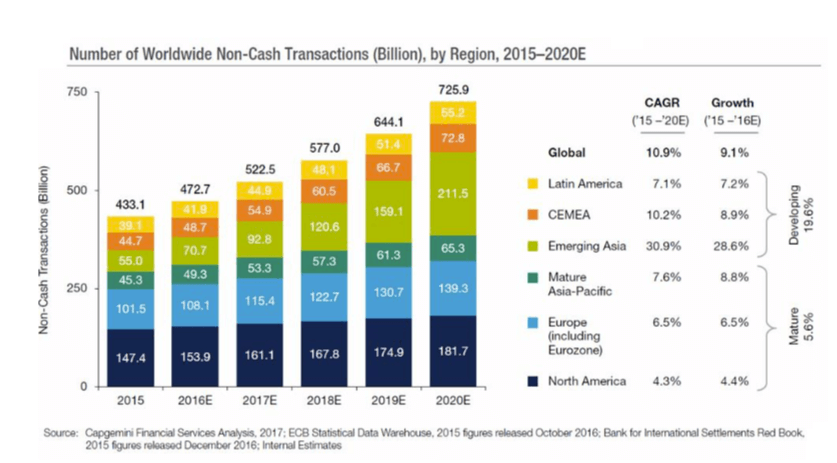

5. Electronic payments

Het gaat hard met de move away from cash. Het ultieme voorbeeld is China waar in de grote steden al niet meer met cash wordt betaald. Van Oerle: "In Beijing is cash niet king, maar gewoon dead. Alleen oude mensen, die niet weten hoe ze met hun telefoon moeten betalen, rommelen nog met hun portemonnee." Inmiddels worden er in China 50 keer meer mobiele betalingen verricht dan in de VS.

Mobiel betalen is met name in veel opkomende landen, waar bankkantoren en geldautomaten amper te vinden zijn, een hele uitkomst, want internet en telefoons zijn er wel. Daar is de groei dan ook enorm.

Klik op de afbeelding voor een grote versie

6. Financial inclusion

Van Oerle: "Door fintech worden aan mensen financiële diensten aangeboden, die er anders van verstoken zouden blijven. Ook dit is vooral een opkomende marktenthema. Mooi voorbeeld is India waar het aantal bankrekeningen per huishouden groeide van 54 miljoen in 2014 tot 290 miljoen in 2017. Het aantal individuele rekeningen ligt op circa 550 miljoen. Maar ook in de VS geeft fintech het arme deel van de bevolking meer toegang tot bankieren."

7. Governance

Regulering is een tweesnijdend zwaard. Voor traditionele financials zorgt het voor een enorme kostentoename. "In sommige instellingen werkt 20% van de mensen bij de afdeling compliance," vertelt Van Oerle. Maar regelgeving is ook een steeds grotere barrier to entry voor fintechbedrijven.

"Het is een belangrijke reden waarom de grote techbedrijven geen haast hebben om een banklicentie aan te vragen. Liever knabbelen zij nu nog aan de lucratieve randjes van het financiële systeem. Zo raken de banken steeds meer van het betalingsverkeer kwijt."

Ken uw klant

Nieuwe tech leidt tot meer efficiency, maar leidt ook tot nieuwe business opportunities. Wat betekent dit voor traditionele partijen? Moeten zij het ergste vrezen? Van Oerle: "Het grootste gevaar voor banken is dat zij de klantrelatie kwijtraken, omdat hun IT-systemen te verouderd zijn."

"Daarnaast hebben de techbedrijven het grote voordeel dat zij, naast de enorme kennis die zij over hun klanten hebben, de consument echt centraal stellen. Die staat op nummer een. Alles draait om service. Is er een probleem met een transactie bij Amazon, dan lost Amazon dat op. Is er een probleem met een transactie bij een traditionele bank, dan moet de klant er achteraan."