Rondom de officiële stap richting de Brexit op 29 maart speelt op de achtergrond de dynamiek van het dalende pond en de oplopende inflatie in het Verenigd Koninkrijk.

Terwijl actieve beleggers doorgaans liever focussen op overnamegeruchten zoals nu rondom Akzo Nobel en Unilever, zijn de bewegingen op de rentemarkt, zeker door inflatie, vaak veel invloedrijker op de richting van de aandelenbeurzen.

De afgelopen jaren leefden beleggers in het land van melk en honing met stijgende aandelenkoersen en stijgende obligatiekoersen bij vrijwel geen inflatie. Hoewel de rente in het langetermijnperspectief nog nauwelijks gestegen is, zien we wel een kentering.

De inflatie in het Verenigd Koninkrijk, de Verenigde Staten en in de Europese Unie loopt op met de rente in haar kielzog.

Het belang voor de markt

Waarom kijkt iedereen naar inflatie? Het beteugelen van de inflatie, geldontwaarding, is voor centrale banken de belangrijkste taak. Een te hoge inflatie dient te allen tijde bestreden te worden en dat doet de centrale bank met renteverhogingen. Meer specifiek de korte rente (geldmarkt).

Door het verhogen van de korte rente wordt het aantrekkelijker om te sparen en loopt de omloopsnelheid van het geld terug en dat zet een rem op de inflatie. De kapitaalmarkt (de lange rente) loopt vaak al vooruit op geplande renteverhogingen.

En een oplopende kapitaalmarktrente zorgt voor dalende koersen van obligaties. Een hogere rente op obligaties maakt ze relatief aantrekkelijker voor beleggers ten opzichte van aandelen.

Rem op de economie

Immers, als u een hogere rente krijgt en dat komt meer in de buurt van het rendement op aandelen (dividendinkomsten plus gemiddelde koersstijging) dan ruilen beleggers vaak een deel van de aandelenbeleggingen in voor obligatiebeleggingen.

Deze draai wordt vooral door de institutionele beleggers gedaan zoals pensioenfondsen en verzekeringsmaatschappijen met uitkeringsverplichtingen op de lange termijn.

Theoretisch is langdurige inflatie boven de 2% een behoorlijk rem op de economie en daarmee het rendementspotentieel in de aandelenmarkt.

Per saldo dalend

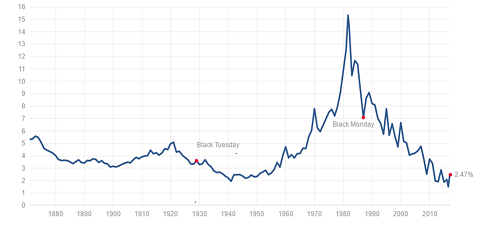

In de Verenigde Staten lopen ze, wat betreft een oplopende rente voorop, het Verenigd Koninkrijk heeft haar eigen Brexitdynamiek en ook in Europa draait de richting voorzichtig weg van de lange dalende trend. Ik neem ter illustratie de tienjarige rente in de Verenigde Staten als uitgangspunt.

Onderstaande grafiek van de historische tienjarige rente in de Verenigde Staten toont dat we sinds de jaren tachtig van de vorige eeuw per saldo een dalende rente hebben gehad. Overigens met veel flinke hobbels onderweg.

Klik op de grafiek voor een grote versie

Het echte rendement op een staatslening bereken je door de rente op staatsleningen te verrekenen met de inflatie. Deze grafiek toont de reële tienjarige rente sinds 2003 in de Verenigde Staten van zogenoemde TIPS: Treasury Inflation Protected Securities, in Nederlands inflatie gelinkte obligaties.

Klik op de grafiek voor een grote versie

Let wel, dit is dus een grafiek van de rente op de deze obligaties, niet de koers van de Tips-obligaties. En daar zit de crux. Want veel beleggers worden, nu de rente lijkt te stijgen, door adviseurs gewezen op inflatiebestendige obligaties...

En een inflatiebestendige obligatie wekt verwachtingen en ze zijn in het verleden vaker aangeprezen als een extra aanvulling in de portefeuille met een gunstige risicorendementsverhouding. Zo ontstond het beeld dat ze niet of nauwelijks in koers dalen als de inflatie, en dus de kapitaalmarktrente stijgt.

Maar dat valt in de praktijk vaak tegen.

Linker dan gedacht

Een inflatiegelinkte obligatie heeft naast een, doorgaans lagere, rentecoupon (gebaseerd op de reële rente bij uitgifte) en een indexering op de nominale waarde van de inflatie. De koers stijgt dus ook door de inflatie-indexering, omgekeerd bij dalende inflatie en kapitaalmarkrente blijven ze ver achter bij conventionele obligaties.

Inflatiebestendige obligaties hebben naast de lagere couponrente dan gewone staatsleningen vaak een lange looptijd. Daarom zijn ze tussentijds ook koersgevoelig voor rentestijgingen.

Doorgaans moeten beleggers vrijwel de hele looptijd uitzitten in een dergelijke beleggingen om echt te kunnen profiteren van de beschermende of dempende kenmerken.

Let op de looptijd

Een belegging in Tips of inflation linked-obligaties is vooral geschikt voor de eerder genoemde institutionele beleggers met langetermijnverplichtingen die (gedeeltelijk) afgedekt moeten worden tegen koopkrachtverlies.

Voor de particuliere belegger is het zaak heel goed te kijken naar de gemiddelde looptijd (duratie) van een dergelijke belegging. Deze instrumenten zijn hoogstens geschikt ter diversificatie en voor een beter kapitaalsbehoud van het vastrentende deel in de portefeuille op de lange termijn.

Maar verwacht niet dat ze bij een verdere stijging van de rente een aansprekend extra rendement opleveren in de portefeuille.